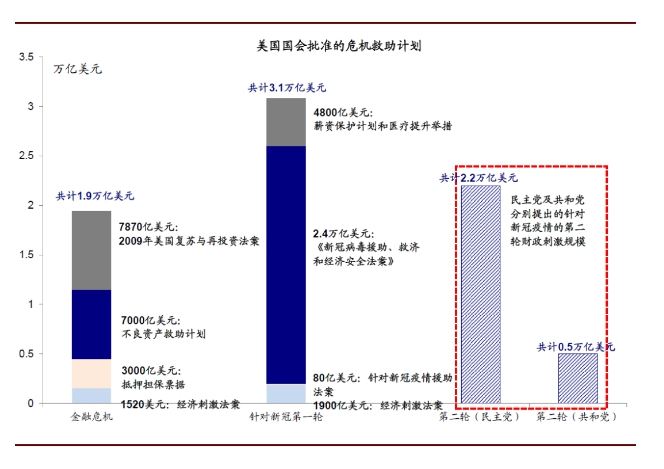

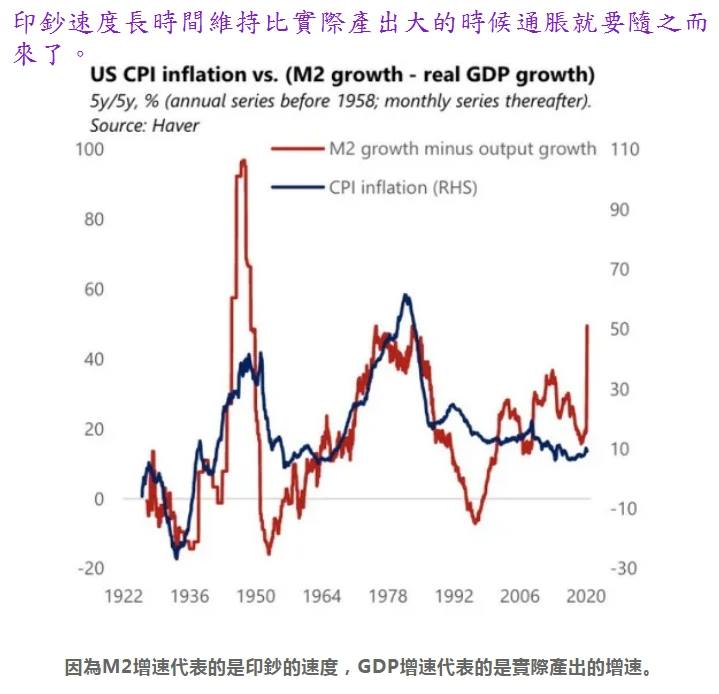

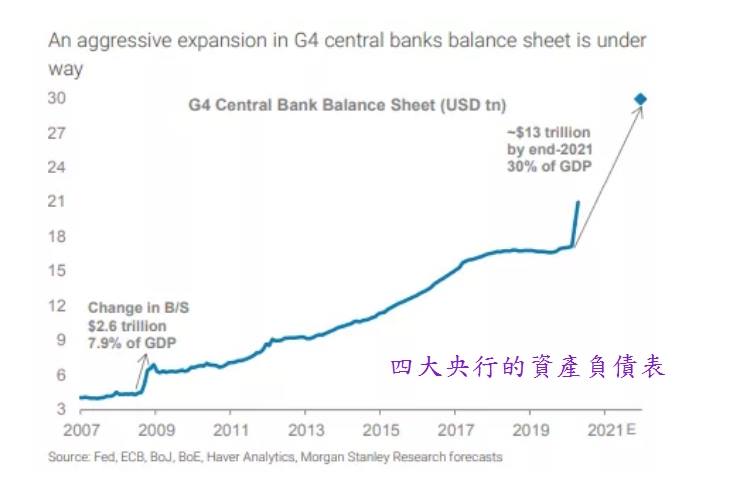

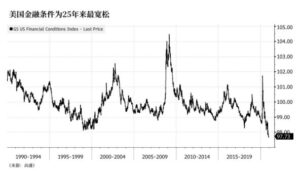

財政刺激除去逆全球化對全球商品流通和供給的限制,還有財政刺激對需求的提升。過去很長時間裡,西方國家刺激經濟的方式主要是貨幣政策,也就是我們常說的印鈔。尤其是08年金融危機之後,一輪接一輪的貨幣寬鬆。不過帶來的通脹刺激作用卻並不顯著,因為需求沒啥增長。原因是央行放水以後,拿到錢的頭部企業和高收入家庭,並沒有因此增加生產投資和消費。而是把這些拿到的錢投入到炒房炒地炒各種資產上,力求減少央行印鈔對自己手裡貨幣購買力帶來的衝擊。原因也很簡單,投資生產是需要需求驅動的。沒有需求驅動,去做生產投資那是找死。窮人們手裡沒啥錢,需求也就起不來,富人能消耗的日常消費品總量又非常有限,所以大家的理性選擇就是去投資資產。這一點全球都一樣,國內的富人也做了類似的操作,拿著錢去配置了更多的資產。如果大家還有印象,應該記得就是從08年以後,手裡拿著100萬貨幣和100萬房產的人開始分道揚鑣。貨幣在不斷縮水的同時,資產在不斷增值。也就造成了不同選擇的人按資產價格計算,差距越來越大。新冠疫情之後,全球主要央行改變了單純的貨幣刺激方式,開始放鬆財政刺激。說起來以前最不愛搞財政刺激的,是美國人。這是因為在美國搞財政刺激,遠比貨幣刺激麻煩多。貨幣刺激只需要美聯儲一家就能決定,財政刺激需要兩黨達成一致,國會投票表決,總統簽署一系列流程。而且財政刺激也並沒有那麼容易通過。要知道美國政府的財政狀況,在過去二十年是不斷惡化的。精英階層對政府借債搞財政刺激,意見也一直很大。所以每次經濟刺激的時候,通常沒人願意去觸碰財政刺激這個麻煩,老美的財政政策也一直沒有放鬆過。新冠疫情以後,在財政刺激上兩黨迅速達成一致,大規模的財政刺激開始啟動。除了財政刺激,還有與之配套的貨幣刺激。到2021年底,美聯儲這個全球央行給市場提供的流動性,比前面三輪寬鬆加起來還要多。天量刺激導緻美國的M2貨幣增速創下了二戰以來的新高,這遠超美國GDP的增長速度。儘管從短期看,通脹和M2增長的關係並不穩定,但是拉長看二者關係是關聯性非常強的。歷史統計表明,當M2和GDP增速差過大的時候,很可能會引發通脹。過去100年最典型的案例,就是美國40年代末和70年代初二者的相關性,這兩段時間都屬於典型的高通脹時期。因為M2增速代表的是印鈔的速度,GDP增速代表的是實際產出的增速。印鈔速度長時間維持比實際產出大的時候,通脹就要隨之而來了。而且現在不光是美國,全球財政都在行動。比如主要國家裡的歐盟,就在不斷擴大財政刺激的規模。除了財政刺激,全球四大央行也在三月份全球金融市場因為疫情熔斷後立刻展開了資產購買計劃。到目前為止,全球主要國家財政貨幣雙刺激的規模,已經遠超08年金融危機。下面是四大央行的資產負債表,看看這個驚人的增速吧。全球主要國家同時開始超大規模貨幣和財政刺激,這是二戰以來的第一次。財政和貨幣雙刺激,和以前單純的貨幣刺激最大的不同在於。疊加財政刺激之後不但貨幣會變多,而且這些貨幣會參與到消費和流通裡面去。以前單純貨幣刺激的時候,錢雖然會流到富人手裡。但是富人會拿這些錢買房買地買資產,而不是去消費。現在財政刺激的背景是,疫情期間大量美國人失業。這些失業人群拿到這個錢不可能去投資,大部分要拿來消費。只有錢拿來消費,才能刺激貨幣流轉,這時候貨幣流通速度也才能起來。費雪公式,公式的構成是MV=PT。公式的左邊M是貨幣總量,V是貨幣流通速度。公式右邊的P是商品價格,T是商品總量。以前也有人用費雪公式解釋過,為啥全球大規模貨幣刺激以後,通脹還是沒起來?因為印鈔以後M雖然變大了,但是因為富人拿到錢基本都拿去買資產投資。用於個人消費的資金,在總資產裡面佔比不大。貨幣沉澱在資產裡面,導致了貨幣流通速度V不斷下降。所以貨幣總量M雖然上漲了,但是因為貨幣流通速度V下降了,公式左邊的乘積並沒有變大多少。這次最大的不一樣是大規模財政刺激以後,錢都發到了窮人手裡。他們拿到財政補貼只會大部分用於消費,而不可能用於投資。這就導致了M變大的同時,貨幣流通速度V也要起來了,因為消費起來了嘛。在這種背景下,公式左邊的MV乘積就會變大,為維持公式兩邊相等,右邊的PT也會同步變大。這裡面商品產能T沒辦法迅速擴大,能快速上漲的只有商品價格P,這通脹不就來了嘛。綜上可知,不管是民粹主義盛行背景下的逆全球化,還是大規模財政刺激,都會在未來經濟復甦背景下推動通脹回升。可以預見的是,後面通脹一定會起。以前我們常說:通脹不起,週期不止。未來通脹起來,就是風險臨近的時候。因為這意味著美聯儲要開始收緊貨幣,以及危機的腳步即將到來。

本文來自炒股拌飯 https://mp.weixin.qq.com/s/fdbCWfFWeDFoUzexFc596g